金融資産主体のFIRE民のアセットアロケーション

FIRE民の収入源となる保有資産はいろいろなタイプがいると思いますが、若い世代ほど金融資産主体のFIRE民が多いと考えています。

より高い安定性を求めるならアセットアロケーションに投資用不動産を含めた方が良いと思いますが、借入金でレバレッジ掛ける必要があるので向き不向きがはっきり分かれると思います。

私が語れるのは金融資産主体のFIRE民のアセットアロケーションだけなので今回は経済的自立を達成してこれからフルタイム労働を卒業しようと考えている方向けに綴っていきます。

ストック型とフロー型、オンラインとオフライン

収入源はストック型とフロー型、オンラインとオフラインで区分されています。

ストック型はインデックス投信や配当金のように種銭が収入源です。

フロー型は人的資本を使って稼ぐ一般的な事業・労働による収入源です。

ユーチューブやSNSのように両面の性質を持った収入源もあります。

オンラインはノートPC1台とネット環境さえあれば出来る仕事です。

オフラインは現地にいないと出来ない仕事になります。

オンラインサロン(コミュニティ)のようにオンオフの両面を持つ仕事もあります。

例を挙げると株式投資はオンラインのストック型、不動産賃貸業はオフラインのストック型、居抜き物件を借りて起業した飲食業はオフラインのフロー型といった感じです。

ストック型・オンラインは自由度が高い収入源です。

ただストック型は資産の多寡で決まり、オンラインビジネスは敷居が低いので競争相手が非常に多いというデメリットもあります。

一方フロー型は人的資本次第で稼げたり、オフラインビジネスはその地域で基盤を築けば手堅い収入源になる場合が多いのでフロー型・オフラインは安定に繋がります。

自由度を高めたいFIRE民なら金融資産主体でいくとストック型・オンラインでまとまるので自由人として暮らしやすくなりますが、そこにより強い安定をもたらしたいなら自分のライフスタイルに合うようなフロー型・オフラインを組み合わせればよいと思います。

現金預金は無リスクというのは幻想です

日本ではデフレの期間が非常に長かったので現金は無リスクだと考えている人が多いです。

先進国でも新興国でも途上国でも基本的にはインフレなので現金の価値は年々下がるのが当たり前であるため、多くの日本人のように金融資産の大半が現金で保有するというのは珍しいと考えています。

株式市場で売買している金融商品とは違って現金預金は数字上では増えたり減ったりはしません。

1000万円現金を持っていれば株式市場が上昇しようが、暴落しようが1000万円という数字は変わりません。

しかしインフレによって去年は年間300万円だったのが、同じ生活水準なのに今年は年間315万円に生活費が変わった場合、お金の価値は約4.8%下がったのと同じことになります。

主要通貨であっても管理通貨制度の現金預金が無リスクというのは幻想なのでどのような状態になっても長期的に見て資産は分散化してバランスよく保つ必要があります。

ただ現金保有率の割合が低すぎると暴落時に狼狽売りに陥りやすいので適正な割合で保有することが大切です。

FIRE後の生活防衛資金ですが、年間生活費の3年から5年分の間ぐらいが適正だと考えています。

理論上の理想値と自分自身にとっての最適な配分

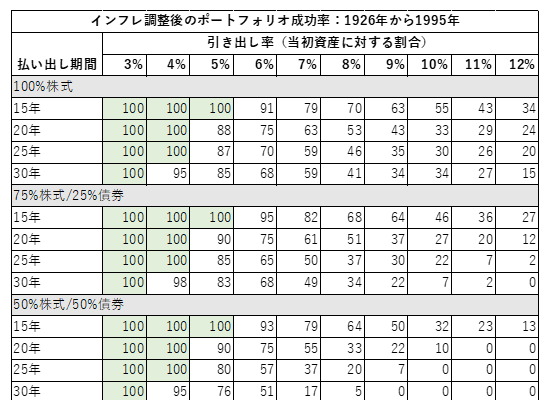

4%ルールについて調べた人なら一度は見たことがあると思いますが、下図は払い出し期間と引き出し率の関係図です。

超アクティブな株式100%投資から攻守のバランスが良い株式50%債券50%投資の例を挙げます。

この図で分かる事は

①最も効率が良いのは100%株式投資

②引き出し率が3%なら絶対安全圏といえる

③引き出し率が5%以上になると枯渇率が高まる

債券を含めるより株式投資100%が最も成功率が高い。

これに生活防衛資金という暴落時の狼狽売り対策を加えればより成功率は増すだろう。

しかし人間は機械とは違って感情を持った生き物です。

必ずしも理論的によりアセットアロケーションと自分に適したアセットアロケーションは違います。

暴落時に自分が精神的にどれぐらいの資産減少に耐えられるかが重要であるため、リターン率を下げてでもクッションを厚めにする必要があります。

この自分に適正なアセットアロケーションは本当に人それぞれ違ってくるので自分のリスク許容度は知る必要があります。

これだけは自分で資産運用しながら探っていくしかありません。

経済的自立を達成したFIRE民ならバランス重視にいくなら株式50%債券50%程度、逆にアクティブにいくとしても株式75%債券25%を超えるリスクは取らない方が良いと私は考えています。

また富裕層やシニア向けになりますが、リターンは資産価値を減らさない程度で良いディフェンシブな投資でいきたい場合は債券中心の投資でも良いのではないでしょうか。

欲望に負けず、恐怖に負けず、長期運用で

株式投資はリスクを取ることが出来ます。

株式の割合を増やすだけではなく、信用取引などレバレッジを掛けることができるので成功すれば大きな利益を得ることが出来ます。

しかしプロでもなかなか勝てない株式市場でプロではない人が大きなリスクを取ることは危険です。

特にFIREしたら資産収入の種銭を失うわけにはいきません。

株式市場は上昇したり、下落したり繰り返すので欲望や恐怖を生み出します。

多くの人は上昇局面になればリスクを取りたくなります。

逆に下落局面になれば市場から資金を引き出したくなります。

長期投資は欲望にも負けず、恐怖にも負けない事が重要です。

おわりに

貯金だけで人生に必要なお金を貯めた強者もいると思いますが、多くの経済的自立を達成した人は資産運用を長年していると思うので狼狽売りしたり、信用取引で失敗して追証をくらうなどほとんどないと考えています。

ブラックボックスでどう動くは分からない株式市場ですが、うまく付き合っていけば人生を豊かにしてくれます。