私の新NISAの基本戦略

2024年から始まるので多くの投資系ユーチューバーやFIRE民は新NISAについて動画やブログで基本的な説明だったり、自分自身の戦略を語っています。

少子高齢化で新たな負担を求められる時代で新NISAは資産形成に重要なツールなのでこれを活用するしないでは大きく人生が変わるといっても過言ではないだろう。

私自身の新NISA戦略は万人向けではないと思いますが、基本的にはこの戦略で行こうと考えていることを綴っていきます。

またせっかくの機会なのでこれから資産形成するならどのように考えればよいか、私なりの考え方も追記しておきます。

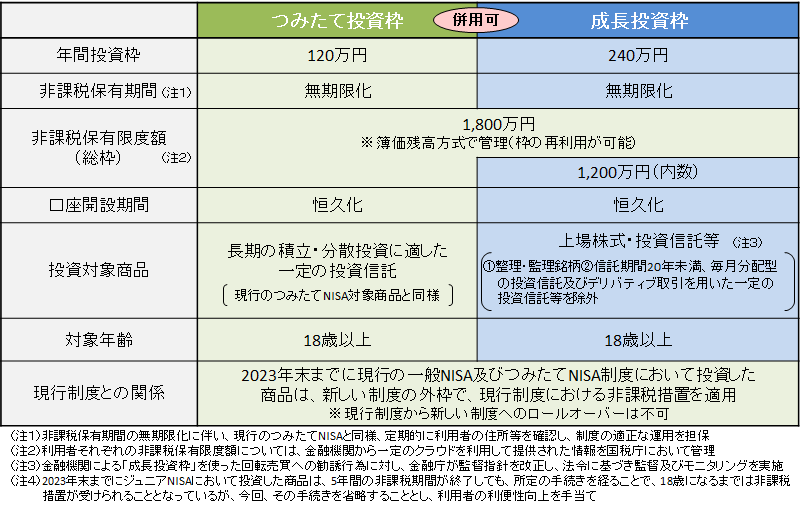

(画像は公式サイトより)

新NISAの概要はこちらの表を参照してください。

投資上限額まで5年間で積み立てる

FIRE民の場合、最速で投資上限額まで積み立てるという戦略が多いように思います。

投資上限額はつみたて投資枠で年120万円、成長投資枠で年240万円。保有限度額が1800万円なので2つの投資枠を上限額まで毎年積み立てると5年間で保有限度額に達することになります。

最速の場合、5年間年初に最大限投資する事になります。

高所得者向けというより既に金融資産を持っているFIRE民や個人投資家向けの戦略です。

私も5年間で投資上限額まで積み立てる予定ですが、一括ではなく30万円×60ヵ月でコツコツ積み立てる事にしました。

年初一括か毎月積立か、年初一括の方が若干リターンが期待できて、毎月積立の方が若干リスク回避が期待できる程度で正直そこまで差はないと思いますが、無難な毎月積立にしておきます。

積立日は買い付けが多い1日、給料日、あとお金に縁起が良くて人気がある数字を避けた微妙な日に設定します。

オルカン・NASDAQ100・S&P500の分散投資

積み立てる期間と同様に重要なのはどこに投資するかです。

私はオルカン(全世界株式)とNASDAQ100とS&P500に分散投資しようと考えています。

保有限度額に達する時には元金だけで考えると

つみたて投資枠でオルカンに600万円。

成長投資枠でNASDAQ100に600万円、S&P500に600万円。

計1800万円です。

ちなみに私自身のアセットアロケーションを考えてNASDAQ100を組み込むだけなので万人向けではありません。

5年間掛けてバランス型へ戻していきたい

私は東京オリンピック前からややディフェンシブなアセットアロケーションにしていたので現金比率は高めでした。

コロナショックの時にある程度は買い増ししましたが、コロナウィルスが全く収まりそうもなく商売している企業はお先真っ暗なのにこんなあっさり株価が戻って上昇し続けるとは思わなかった。

そのため、まだ株式にする予定の現金や債券があります。

新NISAという機会に5年間掛けてゆっくりとアセットアロケーションをバランス型に戻していこうかなと考えています。

2020年代半ばまでには全部売却しようと思っていたインフラファンドと米国10年債を新NISAに充てます。

それらを売却しても保有限度額には足りない分は銀行口座から入金する予定です。

FIREの準備中(資産形成中)ならどう考えるか

これからFIRE達成するために資産形成を頑張っていく人向けですが、私ならこう考えます。

※投資は自己責任なので良く検討して決めてください。

まずどこに投資するかですが、FIRE後の想定資産額で決めても良いと思います。

例えば人的資本で副業を頑張って収入源を創り、資金は2000万円とする場合、新NISAは1800万円までなので全て積み立てると金融資産の90%が投資商品となります。

その場合はオルカンなど無難な投資先が良いと私は考えています。

しかし1億円でフルFIREを目指すという人なら全て積み立てても金融資産の18%なのでオルカンよりリスクを取ったS&P500を中心に積み立てても良いのではないか思います。

実際にいくらまで積み立てるか分からないという人は無難な投資をお勧めしておきます。

何年で積み立てるかという問題は最初の数年は無理のない範囲で積み立てても良いのではないでしょうか?

これから始める人は資産運用に慣れていく必要があります。

仮にカツカツな生活をしながら限界まで積み立てる戦略でいった場合、金融ショックがきたら心が折れてしまい、投資自体を辞めるリスクが出てきます。

最初は月3万円ぐらいコツコツ積み立てて株価の上昇や下落に慣れてから5万円、7万円、10万円と本格的に入金しても遅くはありません。

給料が年功序列型の会社なら少しずつ給料は上がっていくので焦らずに少しずつ積立額を増やしていけばよいと思います。

ちなみにこの考え方は長期運用する20代から40代前半向けなので高齢になればなるほど投資には保守的に考えた方が良いと思っています。

リターンの期待値を減らしてでも株式の保有比率を下げて現金比率を上げたり、安全な債権など組み合わせたりした方が無難だと考えています。

私はシニア層になったら株式の保有比率は50%、残りは現金と債券で半々ぐらいにする予定です。

おわりに

この新NISAの政策により活用した人は大きな金銭的なメリットを受けられる可能性が高いため、日本人の現金比率がついに下がっていく可能性はあります。

来年から始まる新NISAによりどれだけ投資信託の価格に影響を与えるかも興味がありますね。

特に年初には株式市場に大きなお金が動くと考えているのでオルカン、S&P500、NASDAQ100などの投資信託の価格がどうなるか見ていきたいと思っています。